Paketlösungen macht bAV für Angestellte attraktiver

25. Juni 2020 – Was macht betriebliche Altersvorsorge (bAV) für Arbeitnehmer in Deutschland attraktiver? Wenn der Arbeitgeber seinen Angestellten eine komplett vorkonfigurierte Paketlösung auf den Tisch legt. Diese Schlussfolgerung geht aus einem aktuellen Whitepaper des Beratungs- und Dienstleistungs-Unternehmens Aon hervor

Das Thema betriebliche Altersvorsorge wird immer wieder heiß diskutiert. Aber wie kann man das Konzept für Arbeitnehmer ansprechender gestalten? Unter dem Titel „bAV im Spagat zwischen frei und paternalistisch“ beschäftigt sich ein Whitepaper von Aon mit konkreten Vorschlägen, wie Arbeitgeber ein solches Modell in der Praxis umsetzen können.

Beispielsweise können sich Paketlösungen bei bestimmten Zielgruppen positiv auswirken. Denkbar sind die Kategorien „Frühstarter“ (Arbeitnehmer unter 35, ohne Kinder), „Dauerläufer (Arbeitnehmer 35-50 Jahre, ohne Kinder), „Endspurtler“ (Arbeitnehmer ab 50, ohne Kinder) und „Bergwanderer“ (Arbeitnehmer jeden Alters, mit Kindern). Diesen Gruppen sind bereits Beitragshöhen und -verläufe sowie Leistungen zugeordnet – mit der Option, sich auch für einen anderen Standard bzw. einen anderen Beitragssatz zu entscheiden. Die Beteiligung des Unternehmens kann dabei als Stellschraube dienen, zur Mitarbeiterbeteiligung motivieren und nachhaltiges Sparverhalten zum Beispiel in Form von Boni belohnen.

„Es fällt Menschen leichter, vorkonfigurierten Lösungen zuzustimmen, als in einem Dschungel von Möglichkeiten eine Entscheidung zu treffen“, ist Carsten Hölscher überzeugt. Er ist Partner bei Aon Retirement Solutions und Autor des Whitepapers. „Vor allem dann, wenn dieser Standard auch noch Raum lässt für individuelle Gestaltung. Doch selbst ohne eine individuelle Gestaltung ist es für die finanzielle Absicherung im Alter in jedem Fall besser, frühzeitig einen Standard zu wählen, als eine bAV-Entscheidung auszusitzen bzw. gar nicht oder spät zu treffen.“

Die Hürden für Mitarbeiter, sich an der bAV zu beteiligen, sind aus Sicht von Aon derzeit noch deutlich zu hoch. Selbst äußerst attraktive bAV-Angebote seitens der Arbeitgeber werden oft nicht wahrgenommen. Der Grund dafür ist einfach: Menschen verhalten sich nicht immer rational, sondern folgen typischen Mustern. Dazu zählen Trägheit, fehlende Entscheidungsfreude oder erst in ferner Zukunft liegende Vorteile.

Carsten Hölscher: „bAV muss einfach sein. Unsere Vorschläge sind darauf ausgerichtet, es sowohl Arbeitnehmern wie Arbeitgebern leicht zu machen. Gleichzeitig wird die von uns vorgeschlagene Flexibilisierung einer neuen Generation von Arbeitnehmern gerecht, die es gewohnt sind, im „Internet of Things“ Produkte persönlich zu konfigurieren.“

Auch Flexibilität muss überschaubar bleiben. Deshalb bietet es sich an, mit vorkonfigurierten Betriebsrenten-Modellen auf unterschiedliche Lebensverläufe einzugehen. Beim „Frühstarter” steigen die Beiträge mit der Karriereentwicklung, während der „Bergwanderer” den Akzent auf die Jahre nach der Familienphase legt. „Dauerläufer” und „Endspurtler” steigen später und dafür mit höheren Beiträgen ein. So passen sich die individuellen Einstiegshürden der jeweiligen Lebensplanung an.

Quelle: https://www.bocquel-news.de/Paketl%C3%B6sungen-macht-bAV-f%C3%BCr-Angestellte-attraktiver.39708.php

Rente: 2,4 Millionen erhalten trotz 40 Beitragsjahren weniger als 1.000 Euro

Aktuelle Zahlen der Bundesregierung zeigen erneut, dass selbst lange Beitragsjahre zur Rentenkasse vielen Versicherten keine ausreichend hohe Renten verspricht. Demnach erhalten 2,4 Millionen Rentnerinnen und Rentner weniger als 1.000 Euro Rente, obwohl sie mindestens 40 Beitragsjahre vorzuweisen haben.

In Deutschland erhalten 2,4 Millionen Rentnerinnen und Rentner weniger als tausend Euro Monatsrente, obwohl sie mindestens 40 Beitragjahre zur Rentenkasse vorzuweisen haben. Mehr als eine Million Ruheständler mit mindestens 40 Jahren Beitrag bekommen sogar weniger als 800 Euro Monatsrente ausgezahlt. Das geht aus einer Antwort der Bundesregierung auf eine kleine Anfrage der Linksfraktion im Bundestag hervor, die dem Versicherungsboten vorliegt. Zuerst hat die Nachrichtenagentur AFP auf die Daten aufmerksam gemacht.

45 Beitragsjahre: 814.000 Ruheständler unter 1.000 Euro

Selbst wer mindestens 45 Beitragsjahre in die Rentenkasse vorzeigen kann und eine „Altersrente für besonders langjährig Versicherte“ erhält, kann nicht auf eine auskömmliche Rente hoffen. In dieser Gruppe erhielten rund 814.000 Rentnerinnen und Rentner weniger als 1.000 Euro Monatsrente, so geht aus der Antwort der Bundesregierung hervor.

Die Bundesregierung betont aber, dass die gesetzlichen Renten nicht die einzigen Einkommen im Rentenalter sind. „Bei der Höhe einer Altersrente in der gesetzlichen Rentenversicherung kann grundsätzlich nicht auf die Einkommenssituation im Alter geschlossen werden, da u. a. weitere Alterseinkommen und der Haushaltskontext nicht berücksichtigt sind“, heißt es hierzu in der Antwort auf die kleine Anfrage.

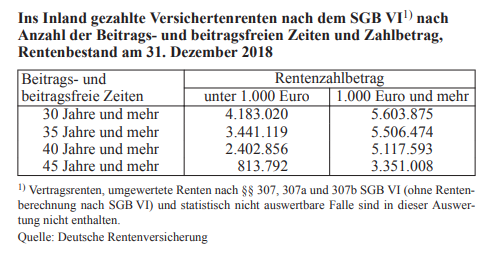

Im Inland gezahlte Versichertenrenten nach SGB VI. Quelle: Deutsche Rentenversicherung

Trotzdem mahnt Dietmar Bartsch, Fraktionschef der Linken, Verbesserungen an. „Löhne und Renten sind vielfach zu niedrig in Deutschland. Dass Millionen Menschen so wenig Rente erhalten, obwohl sie jahrzehntelang eingezahlt haben, untergräbt das Vertrauen in die gesetzliche Rente“, sagt der 62jährige Stralsunder. Bartsch fordert einen Mindestlohn von 12 Euro pro Stunde und ein höheres Rentenniveau.

Verzögerungen bei Grundrente

Die Bundesregierung will die Bezüge langjähriger Versicherter in der Rentenversicherung mit einer Grundrente aufstocken. Über den Gesetzentwurf will der Bundestag am Donnerstag abstimmen, nachdem Union und SPD wegen der unklaren Finanzierung lange über die Einführung stritten (der Versicherungsbote berichtete).

Anspruch auf das Rentenplus soll haben, wer mindestens 33 Jahre an Beitragszeiten für Beschäftigung, Erziehung oder Pflege vorweisen kann. Nach Schätzungen der Bundesregierung sollen im ersten Jahr 1,3 Millionen Menschen davon profitieren.

Doch auch wenn die Grundrente pünktlich zum 1. Januar 2021 eingeführt werden soll, müssen sich die Rentnerinnen und Rentner auf Verzögerungen einstellen. Auszahlungen an anspruchsberechtigte Neurentner soll es nach den jüngsten Vereinbarungen in der Koalition erst ab Juli 2021 geben, berichtet die „Rheinische Post“ aus Koalitionskreisen. Wer bereits Bestandsrentner sei, werde bis spätestens Ende 2022 warten müssen: Grund sei der enorme Verwaltungs-Aufwand für die Rententräger. Das Geld werde dann rückwirkend nachgezahlt.

Quelle: https://www.versicherungsbote.de/id/4894880/Rente-Millionen-Beitragsjahre-weniger-als-Euro/

Betriebsrente: In der Ansparphase Steuern und Sozialabgaben sparen

Bei der betrieblichen Altersversorgung hilft der Staat und der Chef Arbeitnehmern. Bei der sogenannten Entgeltumwandlung überweist der Arbeitgeber einen Sparbeitrag unmittelbar aus dem Bruttolohn des Arbeitnehmers in einen Vorsorgevertrag. Somit sind die Beiträge zunächst frei von Steuern und Sozialabgaben. Diese werden erst auf die Auszahlungen im Ruhestand fällig. Darauf weist die Aktion „Finanzwissen für alle“ der im BVI organisierten Fondsgesellschaften hin.

Auf eine betriebliche Altersversorgung (bAV) durch die sogenannte „Entgeltumwandlung“ haben Arbeitnehmer seit 2002 Anspruch, ungeachtet, ob Arbeiter oder Angestellte bei einem großen oder einem kleinen Unternehmen beschäftigt sind. Für den Arbeitgeber ist es seit 2019 Pflicht, bei Neuverträgen 15 Prozent des Arbeitnehmerbeitrags zur Betriebsrente beizusteuern. Spart der Arbeitnehmer pro Monat beispielsweise 100 Euro für seine betriebliche Altersvorsorge, legt der Arbeitgeber zusätzlich 15 Euro pro Monat drauf. Den vollen Zuschuss erhält, wer unter der Beitragsbemessungsgrenze für die Krankenversicherung liegt (56.250 Euro brutto jährlich). Ab 2022 gilt dieser verpflichtende Arbeitgeberzuschuss auch für bestehende Entgeltumwandlungsvereinbarungen.

Jeder Arbeitnehmer kann jährlich bis zu 8 Prozent der Beitragsbemessungsgrenze in der gesetzlichen Rentenversicherung steuerfrei umwandeln. Auch Sonderzahlungen wie Urlaubs- und Weihnachtsgeld kommen dafür in Frage.

Möglich wird die bAV entweder über ein direktes Rentenversprechen des Arbeitgebers („Direktzusage“) oder über externe Durchführungswege wie Unterstützungskassen, Pensionskassen, Direktversicherungen oder Pensionsfonds. Vorteil der bAV: Häufig sind die Verwaltungs- und Abschlusskosten günstiger als bei der privaten Vorsorge, weil der Arbeitgeber einen „Mengenrabatt“ nutzen kann.

Ein weiterer Vorteil: Die betriebliche Altersvorsorge istregelmäßig sicher vor einer Anrechnung im Sinne der Hartz IV-Gesetze. Auchsolange Sparer das Arbeitslosengeld I erhalten, sind sie gesetzlich nichtverpflichtet, ihre Rücklagen für die Vorsorge anzutasten. Bei finanziellenEngpässen besteht zudem die Möglichkeit, den bAV-Vertrag zeitweise ruhen zulassen und die Beitragszahlungen später wiederaufzunehmen.

Helfer in der Not

dfdsfsd

Gerade in Zeiten wie diesen wird deutlich, wie hoch der Wert von Arbeitskraft ist. Das gilt im privaten Bereich genauso wie im unternehmerischen. Fallen in einem Betrieb wichtige Schlüsselpersonen aus, kann dies das Überleben der gesamten Firma in Frage stellen. Vor diesem Hintergrund gewinnt plötzlich ein Versicherungsprodukt an Relevanz, das bisher weitgehend vernachlässigt wurde.

Viele Unternehmen in Deutschland leidenderart unter den COVID-19-Schutzmmaßnahmen, dass sie ihren Betrieb nurmit Mühe aufrechterhalten konnten oder können. Mitunter drohen garBetriebsschließungen – auch weil wichtige Entscheidungsträger selbstausgefallen sind oder waren. Was in diesen Wochen oft übersehen wird: Es istzweifelsfrei die Stunde, um vorhandene Deckungskonzepte der Versicherer aufihre Belastbarkeit hin zu überprüfen. Sind dort auch Seuchen oderInfektionskrankheiten ausdrücklich benannt oder besteht eineAllgefahrendeckung? Dies sind ganz entscheidende Fragen, die in den Bedingungender Policen beantwortet werden. Jetzt zeigt sich auch die Qualität desjenigenMaklers, der zum bestehenden Vertrag beraten hatte. So wird sich der ein oderandere Unternehmer vielleicht für seine Weitsicht glücklich schätzen, dass erbeizeiten für seine Führungscrew eine Dread Disease-Versicherung abgeschlossenhatte, die das Risiko schwerer Erkrankungen abdeckt. Wenn sie denn keinenPandemie-Ausschluss vorsieht.

Plötzlich im Scheinwerferlicht

So rückt plötzlich ein Absicherungsmodell in die allgemeine Aufmerksamkeit, das bislang eher im Zusammenhang mit der privaten Versicherung der Arbeitskraft genannt wurde – selbst dort aber eher als Nischenprodukt. Doch welche Risikoabdeckung hinsichtlich der Human Resources ist mit Dread Disease eigentlich möglich? Markus Drews, Hauptbevollmächtigter der Canada Life Deutschland, erläutert dies: „Es gibt sehr gute Einsatzmöglichkeiten für die Dread Disease-Absicherung im Personalbereich. Insbesondere die finanzielle Absicherung des Risikos, dass für das Unternehmen wichtige Personen ausfallen, kann so ausgelagert werden.“ Und in der Tat können damit etwa Unternehmer, Geschäftsleiter oder andere Keypersons gegen das finanzielle Risiko schwerer Erkrankungen wie Krebs, Schlaganfall oder Herzinfarkt abgesichert werden. Beim Ausfall dieser Personen kann ein Unternehmen schnell in Schwierigkeiten kommen. Dann stehen z. B. wichtige Projekte still – es muss schnell ein ebenbürtiger Ersatz gefunden werden. Im Versicherungsfall bekommen die Unternehmen eine vertraglich festgelegte Summe als Einmalbetrag ausbezahlt. Diese Soforthilfe können sie genau so verwenden, wie sie es brauchen. Jedoch wird das Produkt nur von einer überschaubaren Zahl an Versicherern angeboten. Zu ihr gehört – neben Canada Life – beispielsweise die NÜRNBERGER. Für sie sagt Dr. Michael Martin, Leitung Produktmanagement und Marktmanagement Privat, Produkt- und Marktmanagement Leben des Unternehmens: „Die NÜRNBERGER bietet seit 2016 eine Dread Disease-Versicherung – den NÜRNBERGER Ernstfallschutz – zur privaten Absicherung an. Im zweiten Quartal 2020 werden wir unser Angebot auf das Firmenkundengeschäft ausweiten und die Möglichkeit bieten, Schlüsselpersonen in Unternehmen zu versichern. Mit der NÜRNBERGER Keyperson-Versicherung leisten wir bei schwerer Erkrankung oder Tod eines Leistungsträgers (Schlüsselperson) ein einmaliges Kapital an das Unternehmen.“ Damit könnten etwa die Kosten für eine qualifizierte Vertretung und die Personalsuche finanziert oder Umsatzeinbußen beim Ausfall eines Mitarbeiters kompensiert werden. Und er ergänzt: „Bei der Keyperson-Versicherung handelt es sich um ein relativ neues Versicherungsprodukt in Deutschland, welches unter den Vermittlern bisher noch keine große Bekanntheit und Aufmerksamkeit genießt.“ Eine schwere Krankheit oder der Tod von Leistungsträgern zählten jedoch mit zu den elementarsten Risiken für ein Unternehmen. Laut Statistik sei circa jede vierte Unternehmensinsolvenz auf den Ausfall einer Schlüsselkraft zurückzuführen. Dr. Martin: „Wir verstehen unseren Auftrag darin, Unternehmen auf die vorhandenen Risiken aufmerksam zu machen und eine bedarfsgerechte, attraktive Versicherungslösung anzubieten.“

Deutlicher Schwenk bei der Beratung

Aber wie stark wird das Produkt unter diesem Blickwinkel nachgefragt? Drews sagt: „Wir merken, dass Unternehmen und oft die Unternehmer selbst ein verstärktes Interesse an der ‚Schweren Krankheiten Vorsorge‘ haben. Dieses Feld entwickelt sich gut neben der Nutzung als private Absicherung. Insgesamt lässt sich feststellen, dass in den letzten Jahren ein deutlicher Schwenk in der Beratung stattgefunden hat.“ Immer öfter stehe heute die produktneutrale Beratung zur Absicherung der Arbeitskraft im Fokus. Wo früher oft stur der Produktverkauf einer Berufsunfähigkeitsversicherung im Vordergrund gestanden habe, komme heute zunehmend die Produktlösung erst als Ergebnis einer umfassenden Beratung auf den Tisch. Das gelte auch für die private wie die betrieblich veranlasste Vorsorgeberatung.

Mit welchen Mitteln aber unterstützen die Versicherer Makler und Kunden bei den Beratungsschritten, etwa bei der Risikoanalyse? Hierzu erklärt Drews: „Auf unserer Website halten wir für Vermittler spezielle Tools für die Beratung in Sachen Arbeitskraftabsicherung in unserem Biometrie-Werkzeugkasten bereit. So können sie z. B. mit dem ‚Vorsorge- PLANER‘ den genauen Bedarf individuell für den Kunden ermitteln und dann passende Lösungen vorschlagen. Damit wird beispielsweise ermittelt, ob man – etwa als Unternehmer – im Ernstfall mit einem größeren Einmalbetrag gut versorgt wäre. Auch die Höhe der Absicherung kann man, exakt auf den Bedarf zugeschneidert, berechnen und passgenau einstellen – und natürlich wie hoch die monatliche Prämie für die jeweilige Lösung ist.“ Wer Interessenten und Kunden mit einer maßgeschneiderten, etwa auf den Beruf zugeschneiderten Broschüre ansprechen möchte, könne den ‚Online Flyer-Generator‘ einsetzen. Damit könnten Vermittler direkt am Rechner, Tablet oder Handy blitzschnell individualisierte Flyer erstellen, speichern und per E-Mail versenden. Das Tool eigne sich gut dafür, Menschen für die frühzeitige Absicherung ihrer Arbeitskraft zu sensibilisieren. Der Flyer-Generator könne nach Berufen selektieren, aber auch nach Zielgruppen: Familien, aber auch Selbstständige und wichtige Mitarbeiter eines Unternehmens, wo die Keyperson- Absicherung besonders sinnvoll sei. Dr. Martin sieht den freien Vertrieb auch bei seinen Angeboten gut aufgehoben: „Die NÜRNBERGER hat ein professionelles Beratungstool für die Risikoanalyse und Ermittlung der bedarfsgerechten Versicherungssumme entwickelt. Unsere Vermittler zeigen dem Unternehmen die konkreten Risiken auf, die mit dem Ausfall von Schlüsselpersonen durch schwere Krankheit oder Tod entstehen können und berechnen die benötigte Versicherungssumme.“ Bei Ermittlung der individuellen Versicherungssumme würden Faktoren wie das Gehalt der Schlüsselkraft, Ertragsausfälle, laufende Betriebskosten, Lohnkosten für Interimsmanager und so weiter einbezogen. Für so manche Firma ist es aktuell sicher vorteilhaft gewesen, gut über eine derartige Police aufgeklärt worden zu sein. (hdm)

Quelle: https://finanzwelt.de/helfer-in-der-not/

Kurzarbeit – Auswirkungen auf bAV und Entgeltumwandlung

Artikel aus dem Journal online 01-2020

Durch die weltweite Corona-Pandemie und die getroffenen staatlichen Eindämmungsmaßnahmen ist das Wirtschaftsleben in Deutschland aktuell deutlich eingeschränkt. Dies führt in vielen Betrieben zu erheblichen Umsatzeinbußen und Auftragsrückgängen bis hin zur vorläufigen Einstellung des Geschäftsbetriebes. Um Arbeitnehmern nicht kündigen zu müssen, die nach der Beendigung der Krise wieder dringend benötigt werden, gibt es das Instrument der Kurzarbeit. Wie Kurzarbeit funktioniert und welche Auswirkungen sich daraus für Arbeitgeber und Arbeitnehmer im Zusammenhang mit der betrieblichen Altersversorgung ergeben, soll nachfolgend kurz dargestellt werden.

1. Was bedeutet Kurzarbeit?

Ist ein Betrieb von einem vorübergehenden Arbeitsausfall betroffen, kann mit der Belegschaft eine Verringerung der regelmäßigen Arbeitszeit und eine entsprechende Lohnminderung vereinbart werden. Diese Vereinbarung erfolgt einzelvertraglich im Rahmen des bestehenden Arbeitsvertrages oder kollektivrechtlich über eine Betriebsvereinbarung bzw. einen Tarifvertrag. Die einseitige Anordnung von Kurzarbeit durch den Arbeitgeber ist nicht möglich.

Um die wirtschaftlichen Folgen des Arbeitsausfalls für die Arbeitnehmer, also den Lohnausfall, zu dämpfen, kann unter bestimmten Voraussetzungen bei der Bundesagentur für Arbeit Kurzarbeitergeld beantragt werden. Das Kurzarbeitergeld beträgt 60 % der pauschalierten Nettoentgeltdifferenz (67 % bei Arbeitnehmern ab einem Kinderfreibetrag ab 0,5) und wird über den Arbeitgeber ausgezahlt.

Das Kurzarbeitergeld kann vom Arbeitgeber beantragt werden, wenn mindestens 10 % der Belegschaft[1] vom Arbeitsausfall betroffen ist und sich das Arbeitsentgelt der Betroffenen um mehr als 10 % verringert. Es kann vereinbart werden, dass gar nicht mehr gearbeitet wird. Dann erhält der Arbeitnehmer nur das Kurzarbeitergeld ausgezahlt.

[1] Bis 31.12.2020 geltende Erleichterungsregelung, die u. a. keinen Aufbrauch von Gleitzeitguthaben, Erstattung SV-Anteile für AG vorsieht (ohne Erleichterungsregelung müsste mindestens 1/3 der Belegschaft betroffen sein).

2. Kurzarbeit und Entgeltumwandlung

Trifft der Arbeitnehmer Vorsorge für das Alter im Rahmen einer Entgeltumwandlung, kann er auch bei reduzierter Arbeitszeit weiterhin Entgelt zu Gunsten einer betrieblichen Altersversorgung umwandeln. Die Entgeltumwandlungsvereinbarung zwischen Arbeitgeber und Arbeitnehmer behält weiterhin ihre Gültigkeit. Lediglich bei vollständigem Arbeitsausfall oder für den Fall, dass das verbleibende Bruttoeinkommen die Entgeltumwandlung der Höhe nach nicht mehr deckt, geht die Vereinbarung ins Leere.

a) Auswirkungen für Arbeitnehmer

Eine Entgeltumwandlung wirkt sich nicht negativ auf die Höhe des Kurzarbeitergeldes aus. Die auschlaggebende Nettoentgeltdifferenz ändert sich in der Regel durch die Entgeltumwandlung nur geringfügig.

Beispiel zur Kurzarbeit mit Berücksichtigung der Entgeltumwandlung.

Aus diesem Grund ist die Fortführung der Entgeltumwandlung während der Kurzarbeit ratsam. Bei vollem Arbeitsausfall ist eine Entgeltumwandlung nicht mehr möglich, da es sich beim Kurzarbeitergeld um eine Lohnersatzleistung handelt. Eine versicherungsförmige Versorgung (Direktversicherung, Pensionskasse, Pensionsfonds) kann in entgeltlosen Zeiten auch mit eigenen Beiträgen durch den Arbeitnehmer fortgeführt werden. Dies kann zur Aufrechterhaltung des Versicherungsschutzes, z. B. für die Hinterbliebenen oder den Fall der Berufsunfähigkeit, wichtig sein. Ebenfalls zielführend dürfte eine Beitragsstundung sein, die den Vorteil hat, dass der Versicherungsschutz erhalten bleibt (insb. wichtig z.B. bei BU-Leistungen), ohne dass der Arbeitnehmer Liquidität verliert. Nicht wenige Tarife bieten diese Option (vgl. Ziffer 4).

Arbeitnehmer können die Entgeltumwandlung auch reduzieren oder ganz einstellen, wenn sie in der Phase der Kurzarbeit kein Entgelt mehr umwandeln wollen oder können. Bei Reduzierungen ist die Entgeltumwandlungsvereinbarung mit dem Arbeitgeber zu ändern und ggf. der unterlegte Versicherungsvertrag entsprechend anzupassen. Zu beachten ist hierbei, dass durch eine Reduzierung oder Beitragsfreistellung wichtiger Schutz im Todesfall oder bei Invalidität verlorengehen kann. Es kann auch sein, dass die Wiederherstellung des Versicherungsschutzes bei Wiederaufnahme der Beitragszahlung von einer erneuten Gesundheitsprüfung abhängig sein kann. Daher sollten die Beitragsstundung oder die Fortführung mit privaten Beiträgen stets erwogen werden.

b) Auswirkungen für den Arbeitgeber

Solange die Entgeltumwandlungsvereinbarung vom Arbeitnehmer unverändert weitergeführt wird, ändert sich auch nichts an der arbeitsrechtlichen Zusage auf Versorgungsleistungen. Ein von der Höhe der Entgeltumwandlung prozentual abhängiger Arbeitgeberzuschuss, wie z.B. der durch das Betriebsrentenstärkungsgesetz eingeführte Pflichtzuschuss, ist vom Arbeitgeber weiterhin zu leisten. Fällt die Entgeltumwandlung allerdings vollständig weg, muss der Arbeitgeber auch keinen Zuschuss mehr leisten.

Verlangt der Arbeitnehmer eine Reduzierung oder Einstellung der Entgeltumwandlung, sollte der Arbeitgeber auf die Folgen – reduzierte bzw. wegfallende Versorgung bei Tod und Invalidität sowie eine ggf. erneute Gesundheitsprüfung – hinweisen.

3. Kurzarbeit und arbeitgeberfinanzierte betriebliche Altersversorgung

In Zeiten der Kurzarbeit besteht das Arbeitsverhältnis rechtlich weiter, auch bei vollständiger Einstellung der Arbeit. Somit besteht auch die betriebliche Altersversorgung grundsätzlich weiter fort. Die Fristen zur Unverfallbarkeit bleiben von der Kurzarbeit unberührt.

Im Einzelfall kommt es jedoch auf die Ausgestaltung der Versorgung an. Ist diese vom Arbeitsentgelt abhängig, reduziert sich die Zusage entsprechend der vorliegenden Regelung. Auch bei Zusagen deren Aufwand sich nach dem Beschäftigungsgrad richtet, können sich Anpassungen ergeben.

Wird die Arbeitsleistung vollständig eingestellt, entfällt der Entgeltanspruch des Arbeitnehmers. Bei Vorliegen entsprechender Regelungen, z. B. in einer Versorgungsordnung, einer Betriebsvereinbarung oder einem Tarifvertrag, kann für diesen Zeitraum die Beitragszahlung für eine betriebliche Versorgung ruhen.

Aber auch ohne eine solche Regelung, können Eingriffe gerechtfertigt sein. Verschlechtert sich die wirtschaftliche Lage des Arbeitgebers in einem Umfang, dass ihm die Aufrechterhaltung der bAV-Zusage in unveränderter Höhe nicht mehr zugemutet werden kann, ist ein Eingriff in die Versorgung möglich. Das Bundesarbeitsgericht hat für diesen Fall strenge Regeln aufgestellt. Danach kann nur in die zukünftig noch zu erdienenden Anwartschaften des Arbeitnehmers eingegriffen werden. Und das auch nur in dem Maß, das proportional zur Wiederherstellung der Leistungsfähigkeit des Unternehmens notwendig ist.

Ob, und vor allem auf welchem Wege in eine bestehende arbeitgeberfinanzierte Zusage eingegriffen werden kann, ist im Einzelfall zu prüfen. Es hängt insbesondere vom Rechtsbegründungsakt und den konkreten Regelungen der Versorgungszusage, der Versorgungsordnung, der Betriebsvereinbarung oder des ggf. geltenden Tarifvertrags ab.

4. Umsetzungsmöglichkeiten in Versicherungsverträgen

Neben einer Reduzierung oder Beitragsfreistellung kann auch eine Stundung der Versicherungsbeiträge vorgenommen werden. Im Gegensatz zur Beitragsfreistellung bleibt bei einer Stundung der Versicherungsschutz in vollem Umfang erhalten. Stundungen sind allerdings zeitlich befristete Maßnahmen.

Wird im Fall einer Stundung das Arbeitsverhältnis nach der Kurzarbeit nicht mehr fortgesetzt und wurden die Beiträge nicht nachgezahlt entfällt für die Durchführungswege Direktversicherung und Pensionskasse die versicherungsvertragliche Lösung und damit die Begrenzung des unverfallbaren Anspruchs des Arbeitnehmers auf die versicherungsvertragliche Leistung.

Viele Versicherer bieten ihren Kunden in der aktuellen Situation von den Versicherungsbedingungen abweichende flexible Möglichkeiten zur Vermeidung von Beitragsfreistellungen und Kündigungen an. Sprechen Sie Ihren Versorgungsberater auf diese Möglichkeiten an.

Sprechen Sie uns bei Fragen gerne an.

Quelle: https://www.ipv.de/bibliothek/2020-03-26-fachartikel-kurzarbeit-auswirkungen-auf-bav-und-entgeltumwandlung